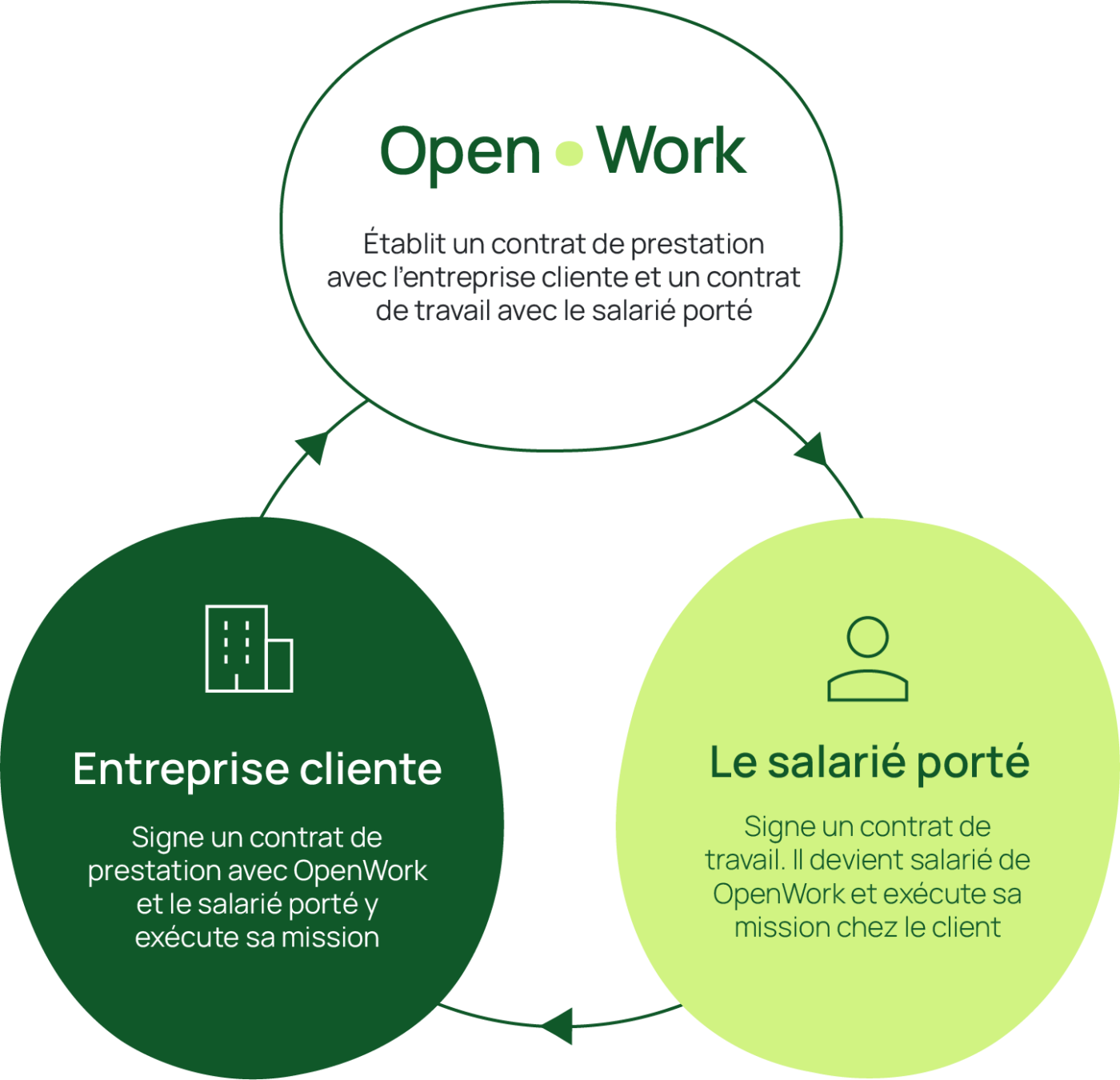

Le portage salarial est une forme d’emploi particulière qui implique une relation tripartite entre un travailleur indépendant, son client et une entreprise de portage salarial. Cette forme d'emploi permet à des consultants indépendants d’exercer leur activité de manière indépendante mais sous le statut protecteur du salariat.

Bien qu'il conserve son autonomie et sa liberté, le salarié porté bénéficie des avantages du salariat. Il cotise à la retraite au régime général et a le droit au chômage en cas d’inactivité. De plus, en portage salarial, le salarié porté n’a pas besoin de créer une structure juridique. Il délègue toute sa gestion administrative et comptable de son activité à sa société de portage salarial.

Bien qu’apparu vers la fin des années 1970, c’est le vote à l’Assemblé Nationale du 25 juin 2008 qui donne une définition du portage salarial précise dans l’article L1251-64 du Code du Travail. Le portage salarial est officiellement défini comme :

"un ensemble de relations contractuelles organisées entre une entreprise de portage, une personne portée et des personnes clientes comportant pour la personne portée le régime du salariat et la rémunération de sa prestation chez le client par l’entreprise de portage"

Le portage salarial est une relation contractuelle tripartite entre un consultant porté, une entreprise de portage salarial (EPS) et une entreprise cliente. Concrètement, le travailleur indépendant signe un contrat de travail avec une entreprise de portage salarial. Il devient ainsi son salarié porté. Lorsqu’il trouve un client, le salarié porté négocie directement avec lui les termes de la prestation (la durée, les taches, le prix etc…). L’entreprise de portage salarial et l’entreprise cliente signe alors un contrat de prestation qui reprend les termes négociés et la mission peut commencer.

L’EPS s’occupe de la partie administrative et comptable de l’activité de son consultant porté en contrepartie du prélèvement de frais de gestion. Elle se charge de collecter le chiffre d’affaires de ses salariés en portage salarial et de le transformer en salaire.

Le portage salarial s’articule en deux relations ou contrats distincts :

Les entreprises de portage salarial gèrent toute la gestion administrative liée aux missions de son consultant en portage salarial en échange d’une commission. Le consultant porté cotise au régime général et peut bénéficier des avantages et de la protection qu’offre le salariat.

Depuis 2015, le cadre légal a été renforcé. La signature de la convention collective du portage salarial en 2017 assure un environnement plus stable et plus sécurisé.

Une société de portage salarial est un prestataire de service pour des entreprises mais également l’employeur d’un consultant freelance. Dans l’optique d’aider ce dernier à développer son activité, elle lui fournit un accompagnement sur mesure et met à sa disposition ses ressources ainsi que sa structure. Le freelance demeure totalement libre en ce qui concerne le choix de ses missions ou de ses clients.

En contrepartie des tâches administratives, juridiques et comptables qu’elle réalise pour le compte de ses salariés portés, la société de portage salarial prélève des frais de gestion.

Une société de portage salarial encourt une sanction financière de 3 750 euros si elle fait preuve d'insuffisance par rapport à certaines dispositions réglementaires à savoir :

Elle s’expose à la même peine, si elle conclut un contrat avec une entreprise qui fournit des services à la personne dans le cadre de sa relation avec l’entreprise cliente. C’est également le cas si elle ne veille pas à la présence des mentions obligatoires dans le contrat de prestation. Si celui-ci n'est pas signé dans les 2 jours ouvrables à compter du début de la mission et qu'une copie n'est pas fourni au consultant porté dans le même délai, une sanction est possible.

En cas de récidive, quel que soit le cas, le montant de l’amende est doublé. Les entreprises de portage salarial s’exposent également à une peine d’emprisonnement de 6 mois. Une interdiction d'exercer peut être requise pendant de 2 à 10 ans. Si cette interdiction n’est pas respectée, elles peuvent peut être encore sanctionnée d’une amende de 6 000 euros et de 6 mois d’emprisonnement.

Les sociétés de portage salarial ont l'obligation de se conformer à un certain nombre de règles :

En cas de non respect de ses obligations légales, elles s’exposent à des sanctions.

Le portage salarial répond à une réglementation bien précise. Il est important de comprendre et respecter le cadre légal et juridique du portage salarial avant de se lancer. Pour cela, plusieurs contrats doivent être signer entre les différents partis.

Le CDI et le CDD sont les deux contrats de travail que l'on retrouve en portage salarial. Ils diffèrent principalement par leur durée et leurs modalités de fin de contrat.

CDD : adapté aux missions courtes

CDI : adapté aux missions régulières, aux projets d’emprunt bancaire ou de locations immobilières

| Critère | CDI en portage salarial | CDD en portage salarial |

|---|---|---|

| Type de missions | Missions régulières | Missions courtes |

| Durée du contrat | Durée indéterminée | Durée déterminée (limité à 18 mois renouvelable deux fois) |

| facilité d'emprunt/location | Facilite les emprunts bancaires et la location | Moins favorables pour les emprunts et la location |

| Rupture du contrat |

|

|

Le portage salarial est régi par le Code du travail et la Convention collective du portage salarial. Le porté est considéré comme un salarié de la société de portage salarial et plusieurs documents doivent être mis en place pour assurer au travailleurs indépendants des conditions de portage salarial simples et sécurisées.

Il ne reste plus qu’à remplir votre compte-rendu d’activité (CRA) mensuel auprès de la structure de portage salarial qui se basera sur ce CRA pour transformer le CA en salaire.

Pour le salarié en portage salarial, la durée légale est de 151,67 heures par mois. Elle est de 218 jours sur l’année civile pour un consultant en portage salarial soumis au forfait jour. (Il est également possible pour le consultant porté de signer un avenant qui lui permet de travailler 228 jours).

Plusieurs catégories de personnes sont concernées. Pour exercer en portage salarial, certaines conditions doivent être remplies. Alors qui peut faire du portage salarial ? Voici une liste des profils les plus courants.

Ces derniers sont très nombreux à tomber sous le charme de ce mode d'emploi qui allie sécurité et autonomie. Environ 57 % d'entre eux seraient tentés par le portage salarial. Qu’ils aient ou non l’envie de créer sa structure plus tard, il leur est possible de travailler en indépendant, en minimisant le risque social et financier. Le portage salarial aide les cadres à mettre en valeur leurs compétences et à mieux gérer le changement de statut. Ils pourront ainsi développer des réseaux pouvant leur permettre de réussir leur carrière en freelance.

Le portage salarial possède toutefois certaines contraintes qu’il est primordial de connaître avant de s’y lancer. En faisant appel à OpenWork, vous pourrez avoir toutes les clés pour exercer en tant que freelance. Vous n’aurez pas non plus à vous occuper des contraintes administratives, puisque nous nous assurons de toutes les obligations. Nous disposons aussi d’un réseau professionnel très dense qui peut vous aider à trouver des missions régulières.

Poussé par le contexte économique ou par des aspirations personnelles, vous envisagez une reconversion. L’idée de perdre tous les avantages dont vous bénéficiez en tant que salarié vous inquiète cependant énormément. Avec le portage salarial, vous n’avez plus à vous en faire. Il vous permet de tous les garder bien que vous exercerez désormais en tant qu’indépendant. Vous serez ainsi libre d’exercer dans le domaine qui vous passionne ou même de vous lancer dans l’entrepreneuriat.

Le portage salarial est une solution intéressante qui aide les créateurs d’entreprise à sécuriser leur projet. Avant de créer sa structure, il est indispensable de faire des études de faisabilité et de voir si le projet est viable ou non. C’est ce que nous vous proposons à OpenWork.

En plus de veiller à la pertinence de votre projet professionnel, nous vous permettons de profiter des divers avantages relatifs au salariat notamment la protection sociale. S’il s’avère que votre projet est viable, nous mettons à votre disposition notre réseau professionnel grâce auquel vous pourrez développer votre portefeuille client. De plus, vous n’aurez pas à payer de frais cachés. Notre garantie "100% sans Frais Cachés" vous en donne la garantie.

Les consultants et les freelances sont très avantagés par le portage salarial. En effet, ils ne sont plus obligés eux-mêmes de s’occuper des formalités administratives liées à leurs activités. La société de portage salarial leur évite également de faire d’importants investissements. Ils bénéficient aussi d’une protection sociale complète (retraite, prévoyance, mutuelle etc…). Ils peuvent aussi profiter des relations de la société de portage salarial pour développer leur réseau.

Quand vient le moment de lancer une projet d'indépendant, on se retrouve très souvent face à un dilemme : Quel forme juridique choisir ? Faut il opter pour l'autoentreprise ou pour le portage salarial. Ces deux options présentent certains points forts lorsqu’elles sont prises séparément.

Il est toutefois possible de les cumuler, les deux statuts étant compatibles. L’autoentrepreneur qui passe par le portage salarial évite le plafonnement du CA. Il se libère aussi des obligations administratives ainsi que des problèmes liés à sa trésorerie. Les entreprises de portage salarial prennent en charge les risques financiers et remboursent les frais professionnels, ce qui permet à l’auto-entrepreneur d’optimiser sa rémunération.

Le portage salarial aide les retraités à continuer à exercer leur activité tout en conservant leurs avantages sociaux. Ils peuvent ainsi faire une transition en douceur du monde du travail à la retraite, sans trop se soucier des démarches administratives. Le portage salarial permet aux retraités d’obtenir quelques trimestres supplémentaires et de profiter d’une retraite à taux plein. Cela les aide également à bénéficier de l’augmentation (10 à 30 %) que prévoit le régime de retraite complémentaire.

Vous êtes jeune diplômé et vous avez du mal à décrocher vos première expériences dans le monde du travail ? Le portage salarial est la solution qu’il vous faut. Cela vous permet de faire vos débuts dans la vie active, même lorsque vous n’avez pas beaucoup d’expérience. Avec leurs nombreux réseaux partenaires, les sociétés de portage salarial vous donnent la possibilité de trouver rapidement des clients et de renforcer vos compétences et votre expérience.

En faisant confiance à OpenWork, vous pouvez profiter de nos nombreuses années d’expérience et de notre réseau. Nous vous offrons également nos conseils sur l’élaboration d’une offre commerciale, la prospection ou la négociation.

Le métier de consultant à l’international n’est pas toujours évident. En effet, il faut s’adapter aux réalités (notamment les règles juridiques et fiscales) du pays dans lequel on envisage d’exécuter une mission. Le portage salarial facilite grandement la vie au consultant international. Cela le décharge des démarches administratives qui peuvent être très complexes. La société de portage salarial l’aide à continuer à bénéficier des avantages sociaux français, bien qu’il réside dans un autre pays durant sa mission. Grâce au portage salarial, le consultant à l’international peut même profiter d’une exonération totale ou partielle d’impôt sur le revenu en France et dans d’autres pays d’Union européenne.

Le demandeur d’emploi peut aussi tirer avantage du portage salarial. Le portage salarial lui permet de cumuler son allocation d’aide au retour à l’emploi (ARE) avec une activité rémunérée. Le chômeur a ainsi un salaire mensuel régulier et une fiche de paie. La société de portage salarial s’occupe aussi de toutes les procédures administratives comme c’est le cas avec la plupart des statuts précédemment évoqués.

Elle souscrit également à une assurance civile professionnelle afin de couvrir ses salariés et de les payer, même en cas de défaillance du client. Chez OpenWork, nous nous garantissons le paiement de votre salaire chaque 05 du mois. Vous pouvez donc nous contacter si vous recherchez une société de portage salarial fiable et expérimentée.

Le portage salarial est ouvert à une large palette de métiers. La principale condition étant qu’il faut être une expertise dans son domaine, il devient alors simple pour toute personne ayant les qualifications et la capacité à prospecter ses propres futurs clients de se lancer en portage salarial.

Le portage salarial s’ouvre également à d’autres profils très variés. En effet, il est accessible aux étudiants, aux jeunes diplômés ou actifs, retraités, travailleurs en reconversion, freelance, auto-entrepreneurs, etc.

Les métiers réglementés, regroupés en ordre (médecin, juriste…), assermentés (police, avocat…) et de service à la personne, notamment aux particuliers (garde d’enfants, assistance aux personnes en difficulté…), ne peuvent pas donner lieu à du portage salarial.

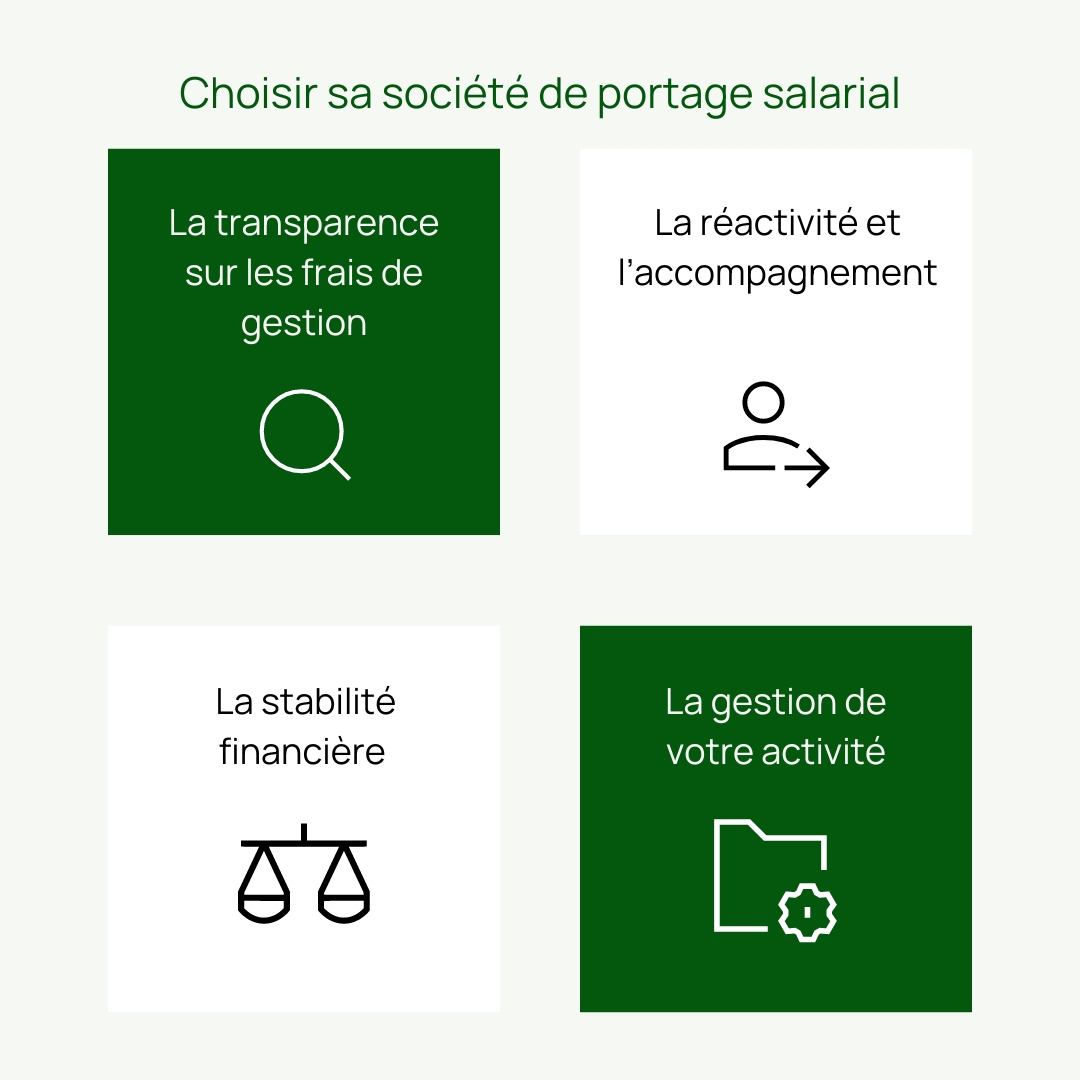

Les frais de gestion en portage salarial se situent généralement entre 5% et 10%. En dessous, vous êtes sûrement face à une structure qui pratique des frais cachés ou supplémentaires.

Les taux trop bas ne sont pas possibles à tenir et peuvent dissimuler des frais cachés dans le bulletin de salaire.

Vous déléguez la partie administrative et comptable à votre société de portage salarial, il est donc nécessaire que votre conseiller soit réactif. Votre société de portage salarial doit vous conseiller sur toutes les composantes d’un accompagnement digne de ce nom en portage salarial :

Vous confiez votre chiffre d’affaires à une société de portage salarial, qui vous le reverse ensuite comme salaire. Il est donc normal de porter une grande attention à la solidité financière de cette entité. Plusieurs indicateurs sont à prendre en compte pour être sûr de toujours récupérer votre argent :

Bien que la société de portage salarial se charge de toute vos formalités administratives et comptables, vous devez tout de même gérer et déclarer votre jour de travail. Un véritable outil de pilotage de l’activité est donc indispensable, car beaucoup de entités en portage salarial fonctionnent encore avec des mails ou des fichiers excel qui alourdissent grandement les échanges.

Rendez-vous sur notre simulateur en portage salarial pour calculer votre salaire net.

Le portage salarial à évidemment un coup, que l’on peut diviser en 3 familles :

Au- delà de ces frais, il est donc plus intéressant de regarder le taux de réversion, c’est-à-dire le pourcentage qu’il vous reste sur votre chiffre d’affaires. il est donc légitime de se demander quel salaire peut-on espérer en portage salarial ?. Le taux de réversion moyen est autour de 50% dans le secteur. Exemple : Sur un CA de 10000€, avec un taux de réversion à 50%, je récupère 5000€, avec un taux de 45%, je récupère 4500€…

Un salaire minimum est fixée par la convention du portage salarial, auquel toutes les sociétés de portage salarial sérieuse doivent être affiliées. Ce montant doit permettre au consultant porté de toucher un salaire brut correspondant à 75% du plafond de la sécurité sociale pour un équivalent temps plein. En terme de TJM, nous vous conseillons chez OpenWork un TJM de 250€ minimum.

Dans le cas où le porté effectue une mission hors de son cadre habituel et pour le compte d’un client, les dépenses engagées dans le cadre de la mission (transport pour s’y rendre, restauration sur place, etc.) peuvent être remboursées, à condition que ce déplacement ne relève pas d’une convenance personnelle et qu’il soit imputable au client. Par exemple : Un salarié porté qui se déplace à Lyon pour le compte d’un client pour une mission ponctuelle. Les dépenses engagées par le porté seront refacturées au client.

Les frais de fonctionnement constituent les frais professionnels à proprement dit. Là encore, on distingue deux grandes catégories : les frais au forfait et les frais hors forfait.

Ils se destinent au porté qui se déplace régulièrement dans le cadre professionnel et qui ne peut rentrer à son domicile tous les soirs. Ces forfaits incluent :

Le montant des forfaits est calculé selon le barème établi par l’URSSAF.

| Repas | Hébergement | ||

|---|---|---|---|

| (Paris, 92, 93, 94) | (Autres départements) | ||

| Les 3 premiers mois | 21,10€ | 75,60€ | 56,10€ |

| Du 4ème mois au 24ème mois | 17,90€ | 64,30€ | 47,90€ |

| Du 25ème mois au 72ème mois | 14,80€ | 52,90€ | 39,30€ |

Ces forfaits sont destinés au porté en situation de grand voyageur. Pour être éligible, il faut :

Le porté en situation de petit voyageur bénéficie désormais de l’indemnité déjeuner. C’est une allocation repas de 20,70 euros. L’indemnité déjeuner est valable les 55 premiers jours de chaque mission lorsque le consultant est sur site. Après 55 jours ou si le porté est en télétravail, il bénéficie de titres restaurant. Chez OpenWork, vos titres-restaurant sont chargés sur une carte Swile, pratique et fonctionnant comme une carte bancaire ! Payez vos achats au centime près.

Le kilométrage parcouru à titre professionnel avec son véhicule personnel sur une année est comptabilisé en frais kilométriques. Les indemnités kilométriques (IK) sont calculées selon :

Pour être éligible, il faut :

| Kilométrage parcouru à titre professionnel | |||

|---|---|---|---|

| Puissance Fiscale | Jusqu'à 5000 km | De 5001 à 20 000 km | Plus de 20 000 km |

| 3 cv et moins | d x 0,529 | (d x 0,316) + 1065 | d x 0,370 |

| 4 cv | d x 0,606 | (d x 0,340) + 1330 | d x 0,407 |

| 5 cv | d x 0,636 | (d x 0,357) + 1395 | d x 0,427 |

| 6 cv | d x 0,665 | (d x 0,374) + 1457 | d x 0,447 |

| 7 cv et plus | d x 0,697 | (d x 0,394) + 1515 | d x 0,470 |

Le porté en situation de petit voyageur peut rentrer à son domicile tous les soirs. S’il utilise son véhicule personnel dans le cadre de son travail, il est éligible au forfait IK. A noter que le consultant en portage salarial qui utilise son vélo seulement pour ses trajets professionnels est éligible aux indemnités kilométriques vélo (sur l’itinéraire le plus court).

Le kilométrage parcouru à titre professionnel avec son véhicule personnel sur une année est comptabilisé en frais kilométriques. Les indemnités kilométriques (IK) sont calculées selon :

Indépendamment de sa situation, le porté peut déclarer son abonnement annuel de transports en commun comme note de frais s’il utilise les transports uniquement pour son trajet professionnel. Il lui suffit juste de faire parvenir l’attestation d’abonnement à l’entreprise de portage salarial pour que l’abonnement annuel soit compté comme forfait.

Les montants de ces frais sont déclarés au réel, c’est-à-dire qu’ils nécessitent la présentation d’un justificatif pour chaque dépense. Il peut s’agir de frais de déplacements exceptionnels. Par exemple, le porté utilise sa voiture pour se rendre d’un site de mission à un autre : il peut déclarer des indemnités kilométriques au réel. Les factures de taxi, déjeuner, etc., peuvent faire l’objet d’un remboursement. Il suffit :

De plus, le porté qui utilise les transports en commun uniquement pour se rendre chez son employeur et qui dispose d’un abonnement mensuel ou hebdomadaire, peut déclarer ses dépenses au réel. Chez OpenWork, vos tickets de bus/métro/tram/RER peuvent constituer des frais. Déclarez-les directement depuis votre espace extranet. Dans le cas où le porté déménage pour des raisons professionnelles, les dépenses liées à son changement de domicile peuvent être déclarées en notes de frais sous réserve de :

Avec OpenWork, vos frais hors forfait vous sont remboursés au réel. Il suffit de les entrer dans votre espace extranet et d’indiquer le libellé de l’achat en commentaire.

Le porté qui est contraint de déménager pour conserver ou commencer de nouvelles missions peut bénéficier de cette indemnité. C’est une allocation forfaitaire à hauteur de 1524,30€ destinée à aider le porté lors de son installation. Elle est majorée de 127,10€ par enfant (dans la limite de 3 enfants).

Le télétravail permet au porté de pouvoir exercer depuis son domicile tout en conservant ses avantages. En portage salarial, le porté peut aussi déclarer des notes de frais en télétravail. Il existe trois grandes catégories de frais en télétravail : les frais fixes, variables et exceptionnels. A noter que les frais fixes et les frais variables sont calculés en fonction de la surface du logement dédiée à l’activité professionnelle par rapport à la superficie totale du logement.

Ils constituent les dépenses pour :

Le porté qui a un espace dédié à son activité professionnelle dans son logement peut alors déclarer une partie de ces dépenses en notes de frais.

Il va s’agir de toutes les dépenses liées aux factures et à la conformité du logement : électricité, gaz, chauffage, etc.

Ce sont des frais d’équipement, d’acquisition de matériel nécessaire à la réalisation des missions du consultant porté. Il peut s’agir de :

L'adaptation d'un local pour les besoins de son activité peut faire l'objet de frais professionnels uniquement pour la mise en conformité, la salubrité (diagnostics de conformité, installation de prises électriques, …). Pour être déductible, il est nécessaire que :

OpenWork

Nous connaître

Actualité

RSE

Recrutement

Légal

Mentions légales

Politique de Confidentialité

Accessibilité numérique

Ressources

Portage salarial

Simulateur portage salarial

Calcul du TJM portage salarial

Cooptation

Métiers

Informatique

Formateurs et coachs

Consultants

Managers de transition